นักลงทุนต่างชาติโหมซื้อบอนด์สั้น-เข้าหุ้นไทย เก็งเงินบาทปลายปีแข็งค่าแตะ 32.50 บาท “กรุงไทย” ประเมินฟันด์โฟลว์ทะลักปลายปี คาด 2 เดือนสุดท้ายเข้า “หุ้น-บอนด์” รวม 4 หมื่นล้านบาท จับตาเฟดประชุมรอบเดือนธันวาคม หากขึ้นดอกเบี้ยเร็วอาจมีการเทขายบอนด์ ฟาก ธปท.ระบุยังไม่เห็นสัญญาณทุนเคลื่อนย้ายผิดปกติ ด้าน “ทีทีบี” ชี้ปลายปีเงินบาทกลับมาแข็งค่าขึ้น ช่วยลดปัญหานำเข้าน้ำมันแพง

นายพูน พานิชพิบูลย์ นักกลยุทธ์ตลาดเงินตลาดทุน ธนาคารกรุงไทย เปิดเผย “ประชาชาติธุรกิจ” ว่า สัปดาห์ที่ผ่านมา ต่างชาติเข้าซื้อพันธบัตรไทยระยะสั้นค่อนข้างมาก ส่งผลให้เงินบาทแข็งค่าขึ้นจนหลุด 33 บาทต่อดอลลาร์

แม้ว่าส่วนหนึ่งจะมาจากปัจจัยค่าเงินดอลลาร์ปรับตัวอ่อนค่าด้วยก็ตาม แต่ประเด็นสำคัญมาจากนักลงทุนต่างชาติปรับมุมมองค่าเงินบาทปลายปีนี้ ว่าจะมีทิศทางแข็งค่าไปอยู่ที่ระดับ 32.50 บาทต่อดอลลาร์ จึงมีการตัดขาดทุน (cut loss) และปรับสถานะ หันมาถือครองบอนด์ระยะสั้นมากขึ้น

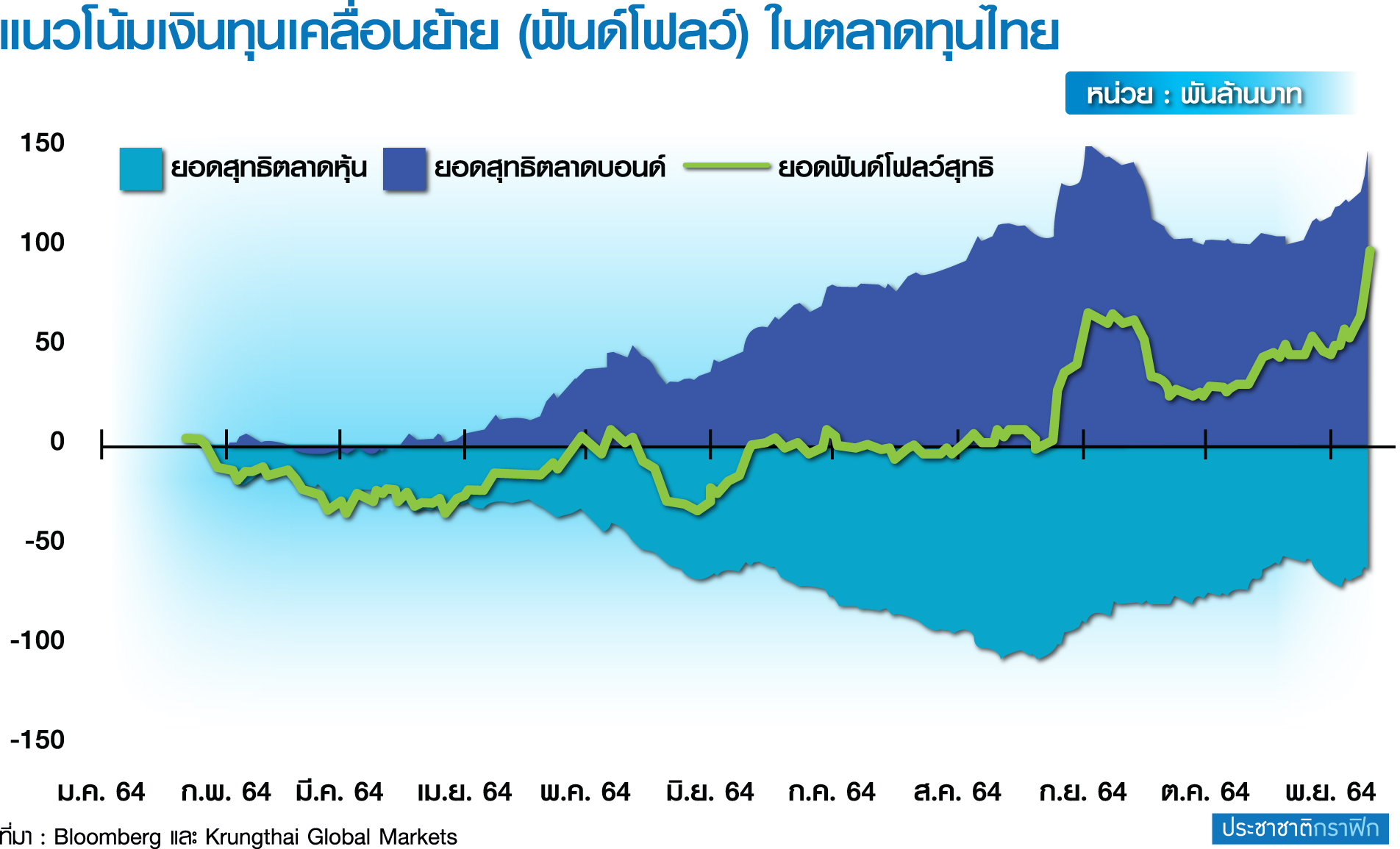

“แนวโน้มกระแสเงินทุนเคลื่อนย้าย (ฟันด์โฟลว์) ในช่วงที่เหลือของปีนี้ เราประเมินว่า ยังคงเห็นสัญญาณไหลเข้าในตลาดบอนด์ โดยปัจจัยหลักมาจากแนวโน้มสัญญาณเศรษฐกิจที่ปรับตัวดีขึ้นของไทย จากมาตรการผ่อนคลายล็อกดาวน์และเปิดประเทศ ประกอบกับธนาคารแห่งประเทศไทย (ธปท.) ได้ออกมาส่งสัญญาณคอนเฟิร์ม ส่งผลให้นักลงทุนมีความมั่นใจมากขึ้น” นายพูนกล่าว

ทั้งนี้ นับตั้งแต่ต้นปีจนถึงปัจจุบัน (YTD) พบว่า นักลงทุนต่างชาติเข้ามาซื้อสุทธิตลาดบอนด์ราว 1.6 แสนล้านบาท ซึ่งหากดูไส้ในจะพบว่าบอนด์ระยะสั้นอายุไม่เกิน 1 ปี มีการเข้ามาซื้อสุทธิสูงถึง 9.5 หมื่นล้านบาท และบอนด์ระยะยาว อายุมากกว่า 1 ปี ซื้อสุทธิราว6.5 หมื่นล้านบาท โดยจะเห็นสัญญาณเข้ามาซื้อบอนด์สั้นมากในช่วงที่มีการประมูล ซึ่งในปีนี้มีการประมูลบอนด์ค่อนข้างบ่อย เนื่องจากรัฐบาลมีความจำเป็นในการกู้เงินในการกระตุ้นเศรษฐกิจ

นายพูนกล่าวว่า ขณะที่ตลาดหุ้นก็เริ่มเห็นสัญญาณเก็งกำไรของนักลงทุนต่างชาติ ตั้งแต่ช่วงกลางเดือน ส.ค.ที่ผ่านมา หลังรัฐบาลทยอยประกาศคลายล็อกดาวน์ โดยเฉลี่ยมีโฟลว์ไหลเข้าตลาดหุ้น 2,000-3,000 ล้านบาทต่อวัน

ทั้งนี้ ภาพรวมโฟลว์นับตั้งแต่วันที่ 23 สิงหาคม-10 พฤศจิกายน 2564 มีโฟลว์ไหลเข้าตลาดหุ้นรวม 4.8 หมื่นล้านบาท ถือว่าค่อนข้างมากเมื่อเทียบกับที่ผ่านมาที่มีสถานะขายออกต่อเนื่องเป็นแสนล้านบาท ซึ่งหลังผ่อนคลายล็อกดาวน์กระแสเงินไหลเข้ามากกว่าที่คาดการณ์ และมองว่ามีโอกาสเห็นโฟลว์ไหลเข้าตลาดหุ้นเพิ่มเติม หากดัชนี SET ย่อตัวลงไปที่ 1,600 จุด

“เราเห็นสัญญาณเข้ามาเก็งกำไรในบอนด์ระยะสั้นช่วงสัปดาห์ที่ผ่านมา แต่ตลาดหุ้นเข้ามาตั้งแต่วันที่ 23 สิงหาคมแล้ว ซึ่งคงต้องดูภาพโฟลว์หลังจากนี้ โดยเรามองว่ายังคงเห็นนักลงทุนเข้ามาซื้อบอนด์สั้น ส่วนบอนด์ยาวอาจเห็นการเทขายทำกำไรได้บ้าง แต่โดยรวมถึงสิ้นปีจะเห็นไหลเข้าอีกประมาณ 2 หมื่นล้านบาท”

“ส่วนหุ้นคาดว่าจะเห็นจังหวะเข้ามาของโฟลว์หากตลาดหุ้นย่อตัวไปอยู่ที่ 1,600 จุด คาดว่าน่าจะเข้ามาพอ ๆ กับบอนด์ที่ 2 หมื่นล้านบาท ซึ่งจะส่งผลให้ภาพรวมต่างชาติซื้อสุทธิทั้งปีอยู่ที่ 1.4 แสนล้านบาท จากปัจจุบันอยู่ที่ 1 แสนล้านบาท”

“โดยภาพรวมทั้งปีหุ้นจะยังเป็นต่างชาติขายสุทธิ 4 หมื่นล้านบาท ส่วนบอนด์ซื้อสุทธิ 1.8 แสนล้านบาท อย่างไรก็ดี ยังคงต้องติดตามการประชุมธนาคารกลางสหรัฐ (เฟด) ในเดือนธันวาคมอีกครั้ง หากเฟดบอกว่าจะกลับมาขึ้นดอกเบี้ยเร็วขึ้น อาจเห็นฝรั่งเทขายบอนด์ได้” นายพูนกล่าว

นายนริศ สถาผลเดชา หัวหน้าศูนย์วิเคราะห์เศรษฐกิจทีทีบี (ttb analytics) กล่าวว่า ตั้งแต่ต้นเดือนพฤศจิกายนมานี้ ต่างชาติเข้าซื้อบอนด์ไทยเพิ่มขึ้นมาก โดยซื้อสุทธิมากถึง 5 หมื่นล้านบาท ซึ่งส่วนหนึ่งเป็นการเข้ามาเก็งกำไร เนื่องจากมองว่าเงินบาทช่วงปลายปีจะแข็งค่าขึ้น อย่างไรก็ดี แม้เงินบาทช่วงปลายปีจะแข็งค่าขึ้น น่าจะเป็นผลดีกับการนำเข้าน้ำมันที่ราคาจะไม่สูงมากเกินไป เพราะหากบาทอ่อน ต้องนำเข้าน้ำมันแพงมาก ๆ จะยิ่งกระทบเงินเฟ้อ

ขณะที่ข้อมูลจากสมาคมตลาดตราสารหนี้ไทย (ThaiBMA) เปิดเผยว่า ช่วง 11 วันแรกของเดือนพฤศจิกายน ต่างชาติซื้อสุทธิบอนด์ไทยเพิ่มขึ้นมาก โดยเฉพาะช่วงวันที่ 9-10 พฤศจิกายน โดยวันที่ 9 พ.ย. ซื้อสุทธิไปกว่า 1.2 หมื่นล้านบาท ส่วนวันที่ 10 พ.ย. ซื้อสุทธิไปกว่า 2.5 หมื่นล้านบาท

ก่อนหน้านี้ นายปิติ ดิษยทัต ผู้ช่วยผู้ว่าการสายนโยบายการเงิน ธนาคารแห่งประเทศไทย (ธปท.) และในฐานะเลขานุการคณะกรรมการนโยบายการเงิน (กนง.) กล่าวว่า แนวโน้มค่าเงินบาทที่กลับมาแข็งค่า มองว่าเป็นการแข็งค่าระยะสั้น ยังไม่มีผลกระทบกับภาคการส่งออก เพราะหากดูตั้งแต่ต้นปี 2564 ถึงปัจจุบัน เงินบาทยังคงอ่อนค่า 6-7% แต่จะเห็นผลกระทบในแง่ผลกำไร-ขาดทุนของผู้ประกอบการได้

ทั้งนี้ กระแสเงินทุนเคลื่อนย้าย มีทั้งไหลเข้า-ไหลออก แต่ในช่วงหลังจะเห็นไหลเข้า สะท้อนจากเงินบาทที่แข็งค่าขึ้น แต่มองไประยะข้างหน้ายังไม่เห็นสัญญาณผิดปกติ

“ในช่วงการปรับนโยบายการเงินและการปรับขึ้นดอกเบี้ยของธนาคารกลางสำคัญ โดยเฉพาะธนาคารกลางสหรัฐ (เฟด) หากมีการปรับขึ้นเร็วกว่าคาด จากเดิมที่คาดว่าจะปรับขึ้นปลายปี 2565 นั้น อาจสะท้อนความไม่แน่นอนสูง จะเห็นตลาดการเงินผันผวน ซึ่งจะมีผลต่อฟันด์โฟลว์ได้”

“โดยอาจกระทบอัตราแลกเปลี่ยนและผลตอบแทนพันธบัตร (บอนด์ยีลด์) และต้นทุนของผู้ประกอบการ ซึ่งเป็นปัจจัยที่ต้องติดตาม อย่างไรก็ดี เรามองว่าเฟดคงจะพยายามไม่เซอร์ไพรส์ตลาด เพื่อทำให้ความเสี่ยงต่อตลาดการเงินโลกน้อยลง” นายปิติกล่าว

ขอบคุณข้อมูลจาก : https://www.prachachat.net/finance/news-801593

จำนวนผู้อ่าน: 2837

16 พฤศจิกายน 2021